Betriebsprüfung meets E-Rechnung

Vom 23. bis 25. Juni 2025 fand der E-Rechnungs-Gipfel im Herzen Berlins statt. Die Fachkonferenz zählt zu den wichtigsten Branchentreffen rund um das Thema elektronische Rechnungsstellung. Expertinnen und Experten aus den Bereichen Finanzen, IT, Verwaltung und Beratung diskutierten über regulatorische Entwicklungen, technologische Trends und praktische Umsetzungserfahrungen. Neben Vorträgen und Workshops bot die Veranstaltung viel Raum für Austausch und Einblicke in die aktuellen Herausforderungen der Digitalisierung.

🕵️♂️ E-Rechnung aus Sicht der Betriebsprüfung

Am 24. Juni durfte ich im Rahmen des Programms einen Vortrag zum Thema „Die E-Rechnung aus Sicht der Betriebsprüfung“ halten. Aufgrund meiner Erfahrung aus über 15 Jahren Außenprüfung lag der Schwerpunkt dabei auf der E-Rechnung aus der Perspektive der Betriebsprüfung. Im Mittelpunkt standen Fragen wie: Welche Erwartungen bestehen an Unternehmen? Welche Fehlerquellen treten häufig auf? Und wie lassen sich Prozesse zukunftssicher gestalten?

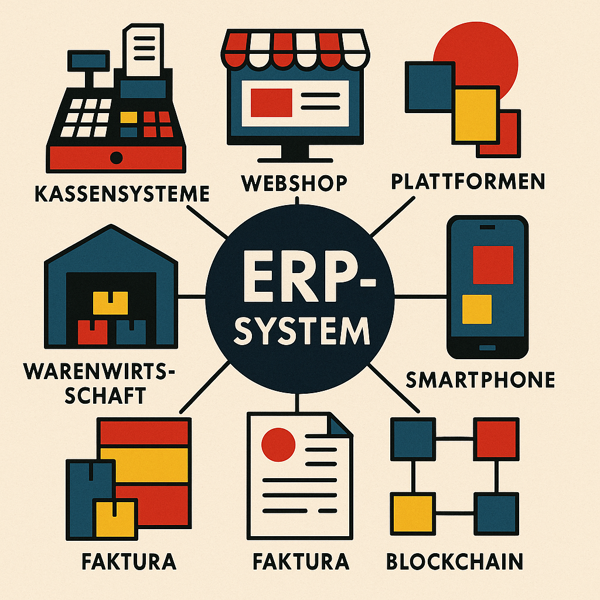

Ein zentrales Thema dabei war der Zustand vieler ERP-Systeme. Oft mangelt es ihnen an Nachvollziehbarkeit, Konsistenz oder formaler Korrektheit. Als praxisnahe Lösung rate ich immer dazu, sich am IDW PH 9.860.4 „GoBD-Compliance“ zu orientieren. Dieser Prüfungsstandard kann Unternehmen dabei helfen, ihre Prozesse klar zu dokumentieren, steuerlich belastbar aufzustellen und eine GoBD-konforme Systemlandschaft aufzubauen. Mithin ein wesentlicher Bestandteil eines Tax Compliance Managementsystems oder eines künftigen Steuerkontrollsystems.

🥑 Kernthemen des Vortrags

Regulatorische Anforderungen

Die Dauerthemen dieses E-Rechnungsgipfels und so auch meines Vortrags waren die geltenden und kommenden rechtlichen Vorgaben zur E-Rechnung in Deutschland und Europa. Einführungspflichten, Datenstandards und die Abgrenzung zur Papierrechnung sind hierbei ein zentrales Thema. Bei Nichtbeachtung können sich je nach Kalenderjahr erhebliche Nachteile und oder Sanktionen für den Steuerpflichtigen ergeben.

Implementierung

Anhand von Beispielen wie Abweichungen bei ZUGFerD-Rechnungen (PDF zu XML) oder manipulierten Belegen (Bewirtung, Hotelübernachtung oder Leihwagen) und XRechnungen mittels KI wurde die Wichtigkeit des internen Kontrollsystems (IKS) dargestellt. Diese sollte nicht nur in der Theorie, sondern auch in der Praxis gelebt werden. Insbesondere, wenn es um die technische Anbindung in die betriebliche Sphäre , interne Abläufe und die Zusammenarbeit zwischen Fachbereichen und IT geht.

Zukunftsperspektiven

Einen Ausblick gab ich auf ein mögliches künftiges Risikomanagement der Finanzverwaltung, welches basierend auf den Einsatz von KI , den automatisierten inländischen und europäischen Meldesystemen und standardisierten Datenschnittstellen funktional betrieben werden könnte. Da die KI bereits heute eine große Rolle im Risikomanagement der Finanzverwaltung spielt (https://www.finanzverwaltung.nrw.de/ueber-uns/kuenstliche-intelligenz-der-finanzverwaltung-nrw), dürfte die Umsetzung ein Klacks sein.

Steuerliche Compliance

Die E-Rechnung , wenn sie gesetzeskonform und unter Berücksichtigung des BMF-Schreibens umgesetzt wird, kann ein Instrument zur Qualitätssicherung sein, sofern alle Verfahrensschritte dokumentiert und systemseitig abgesichert sind. Nur dann ist steuerliche Belastbarkeit gewährleistet.

📝 Betriebsprüfung & E-Rechnung: Worauf kommt es künftig an?

Die Betriebsprüfung wird sich künftig nicht mehr nur auf einzelne Rechnungsdokumente konzentrieren, sondern zunehmend die dahinterliegenden Prozesse in den Fokus rücken. Dabei ist entscheidend, wie Rechnungen entstehen, welche Systeme dabei ineinandergreifen und wie nachvollziehbar die Datenströme im Unternehmen gestaltet sind. Die Verwaltung erwartet eine durchgängige und strukturierte Dokumentation aller Verfahrensschritte. Es muss ersichtlich sein, wie Rechnungen erzeugt, geprüft, übermittelt und archiviert werden. Fehlt diese Transparenz, kann das zu Rückfragen führen – im ungünstigsten Fall sogar zu steuerlichen Risiken. Besonders problematisch sind Medienbrüche, nicht dokumentierte Ausnahmen oder fehlende Systemprotokolle. Auch unklare Zuständigkeiten und eine unvollständige Archivierung zählen zu den typischen Schwachstellen. Unternehmen, die frühzeitig gegensteuern, verschaffen sich spürbare Vorteile für zukünftige Prüfungen.

💼 Handlungsempfehlungen für Unternehmen

Was jetzt zählt, sind klare Maßnahmen. Die folgenden Empfehlungen sollen Unternehmen dabei unterstützen, regulatorische Anforderungen umzusetzen und Risiken zu vermeiden:

✔ Vorbereitung auf die Betriebsprüfung

-

Lückenlose Dokumentation der E-Rechnungsprozesse vorhalten

-

Eine vollständige und aktuelle Verfahrensdokumentation sicherstellen

-

Interne Kontrollen einführen, um Abläufe regelmäßig zu prüfen

-

Die Qualität der steuerrelevanten Daten kontinuierlich überwachen

Auch begleitende Maßnahmen wie Mitarbeiterschulungen, eine saubere Dokumentation technischer Änderungen oder die frühzeitige Einbeziehung steuerlicher Anforderungen in IT-Projekte gehören zu einer vorausschauenden Strategie.

✔ Technische Voraussetzungen

Die E-Rechnungsprozesse müssen zwingend den GoBD entsprechen. Das heißt, dass Rechnungen revisionssicher zu archivieren sind, dass sie nachträglich nicht verändert werden dürfen und dass sie jederzeit nachvollziehbar abrufbar sein müssen. Wichtig ist auch, dass die Datenintegrität sowohl beim Speichern als auch bei der Übertragung gewahrt bleibt. Systeme sollten lückenlos protokollieren, was wann durch wen verändert wurde.

KEY-TAKEAWAYS

👉 Understand

Ein halbes Jahr nach Einführung der E-Rechnungspflicht zeigt sich: Vieles läuft bereits gut. Es gibt jedoch auch noch offene Punkte, die kontinuierlich angepasst werden müssen.

👉 Reflect

Die Jahre 2027 bzw. 2028 sind schon greifbar nah. Wer jetzt noch lange wartet, um sich auch um seine Ausgangsseite zu kümmern, könnte unter Umständen zu spät dran sein. Denn Prozesse und Daten sind nicht von jetzt auf gleich GoBD-konform!

👉 Align

Der IDW PH 9.860.4 „GoBD-Compliance” sollte nicht nur zur Erstellung von Testaten verwendet werden. Er kann auch im Selbstversuch zu Compliance in den Bereichen Verfahrensdokumentation, IT-Systemlandschaften, Belegeingang und -ausgang, Archivierung und Datenzugriff führen.

👉 Plan

Durch das Vorliegen von einheitlichen transaktionsbezogenen Daten, funktionalen Schnittstellen, einem Meldesystem und dem Einsatz von KI wird sich die Betriebsprüfung weiterentwickeln. Braucht es im Jahr 2035 noch einen Menschen oder prüft dann nur noch die KI? Schaun wir mal!

BETRIEBSPRÜFUNG

Spezielle Software-Lösungen bieten gezielte Unterstützung bei den Herausforderungen einer Betriebsprüfung.

E-RECHNUNG

Steuerberater benötigen leistungsfähige Software, um elektronische Rechnungen effizient zu erstellen, zu empfangen und zu archivieren.

INTERNE KONTROLLSYSTEME (IKS)

Diese Systeme tragen dazu bei, Fehler und Unregelmäßigkeiten frühzeitig zu erkennen und zu korrigieren.

VERFAHRENSDOKUMENTATION

Mit Verfahrensdokumentation-Software erstellen & pflegen Steuerberater gesetzeskonforme GoBD-Dokumentationen effizient & revisionssicher.

DATENSCHUTZ

Datenschutz-Softwarelösungen helfen dabei, sensible Mandantendaten DSGVO-konform zu verarbeiten und sicher zu verwalten.

KÜNSTLICHE INTELLIGENZ (KI)

Künstliche Intelligenz (KI) revolutioniert zahlreiche Branchen, und die Steuerberatung ist keine Ausnahme.